3月21日晚,华能国际(SH600011,股价8.53元,市值1339.05亿元)2022年年报出炉。报告显示,由于煤价持续高位运行,去年华能国际亏损规模仍然较大,归母净利润为-73.87亿元,但同比减亏26.17%。

另一方面,相比燃煤板块的亏损,华能国际在“风光”等新能源电力板块的盈利规模保持增长,风电板块与光伏板块的利润总额分别同比增长27%和58%。从华能国际的资本支出分布来看,火电项目的资本支出将持续减少;同时继续“加码”风电和太阳能领域的项目投资,2023年计划资本支出合计为258.36亿元。

业绩仍受高煤价困扰

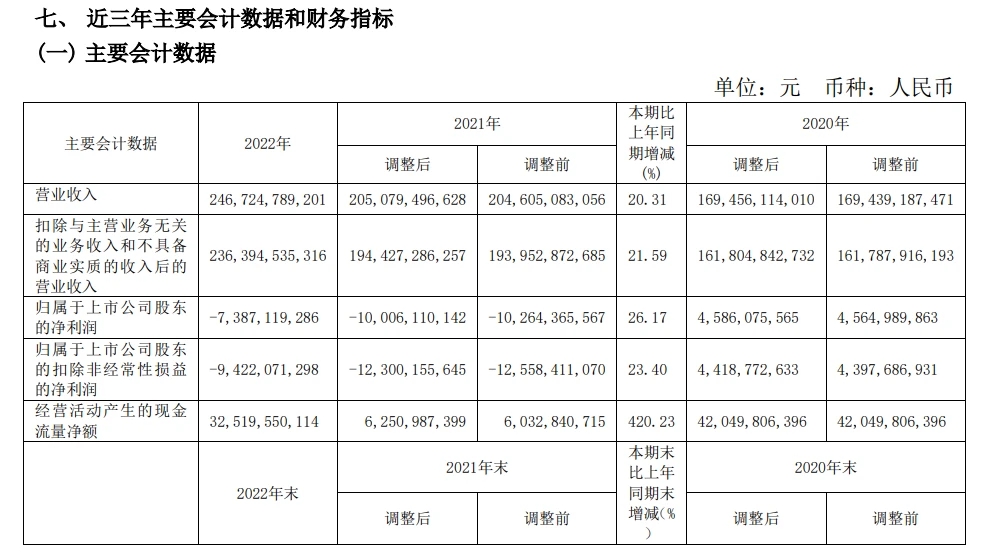

煤价对火电企业的影响依旧严峻。2021年,受燃煤采购价格同比大幅上涨影响,华能国际净亏损(调整后)100.06亿元。2022年,煤价继续高位运行,华能国际再度亏损73.87亿元,但同比减亏26.17%。

图片来源:公告截图

从成本端来看,2022年北方港5500大卡动力煤市场均价为1296元/吨,同比上涨24.2%;华能国际煤炭采购均价(包括运输成本、其他税费)较上一年继续上涨49.26元/吨;境内火电厂售电单位燃料成本为372.56元/兆瓦时,同比上涨17.73%。

华能国际在年报中表示,国家高度重视能源安全供应工作,相继推出一系列电煤保供稳价政策措施。然而,国际煤炭市场受地缘政治冲突等因素影响,供应紧张,进口煤减量明显,煤炭价格大幅上涨,国内煤炭供应增加不及预期。

从收入端来看,电价上涨及新能源发电利润增长是业绩中的一抹亮色。此前,为保供稳价,国家发改委于2021年10月发布通知,进一步深化燃煤发电上网电价市场化改革。年报显示,2022年,华能国际境内电厂含税平均结算电价509.92元/千千瓦时,同比上升18.04%,为公司增利293.27亿元。

同时,新能源发电盈利保持增长。2022年,华能国际低碳清洁能源装机比重进一步提高至26.07%,同比增加了3.68个百分点。其中,华能国际风电板块实现利润总额62.35亿元,同比增长27%;光伏板块实现利润总额11.48亿元,同比增长58%。

不过,从结果来看,电价上涨和新能源业务带来的增利还是未能覆盖煤电板块的亏损。展望煤炭市场发展趋势,华能国际表示,由于前两年核增产能已释放大部分,大幅增产空间有限。但国际市场方面,随着印尼、印度煤炭产量提升,蒙煤、俄煤、澳煤的进口采购机会增加,进口煤对国内补充作用增强。2023年,政策保障下电煤中长期合同签约履约率将得到提升,预计煤炭价格中枢有所下移。

持续加大“风光”项目投资

资本性支出方面,华能国际主要投向火电、水电、风电、煤炭、太阳能、港口、技术改造等领域。2022年,华能国际投资最多的是风电和太阳能领域,分别达到145.36亿元和111.68亿元。与2021年年报披露的支出计划相比,风电领域超额支出了14.92%,太阳能领域则未达到计划的186.09亿元。2023年,华能国际在风电领域的计划支出有所降低,为118.36亿元,太阳能领域的计划支出有所增加,为140亿元。

火电领域的资本支出持续减少。2021年和2022年,华能国际在火电领域的资本支出分别为75.56亿元和58.94亿元,2023年还将继续减少,预计支出53.90亿元,仅为“风光”项目计划支出的20.86%。

2022年,华能国际新增装机容量中,清洁能源方面新增装机容量6564兆瓦,占比76.2%。截至2022年底,华能国际可控发电装机容量为127228兆瓦,其中天然气发电占比10.01%,风力发电占比10.71%,太阳能发电占比4.93%,水力发电占比0.29%;生物质发电占比0.13%,其余的73.93%为燃煤发电机组。

谈及电力市场的供需形势,华能国际在年报中表示,在新能源发电快速发展带动下,预计2023年新投产的总发电装机以及非化石能源发电装机规模将再创新高,全年全国新增发电装机规模有望达到2.5亿千瓦左右。同时,非化石能源电量占比将在2023年继续提高,煤炭消费增速将进一步放缓。来源 | 华能国际