机构:中信证券

在煤价同比走弱、成本存在压力的情况下,板块一季报同比增长7%,超出市场预期,显示煤炭企业有较强的业绩平滑能力,业绩稳定性向好。今年以来市场对煤炭供需及煤价预期进行了修正,为板块估值提升提供了动力,一季报的超预期也有望带动市场对全年业绩预期的修正,预期共振有望提升行业中期估值。

▍2018年板块整体净利润约增长9%。2018年样本上市公司合计净利润为933亿元,主要受益于煤价维持高位,上市公司煤价平均涨幅为+4.32%,其中,动力煤企业吨煤销售价格基本持平(同比-0.35%),焦炭企业均价涨幅最大(同比+18.00%)。各公司销售均价变动幅度低于市场平均,显示定价机制较为稳定。2018年上市公司累计营业收入/成本分别同比增加9.31%/9.87%,毛利率基本不变,扣非后净利润增速为12%,远低于2017年2倍的业绩增速,业绩弹性随煤价涨幅放缓而减弱。

▍2018年Q4上市公司普遍集中计提资产减值,资产负债表进一步修复中。2018年四季度,上市公司业绩环比普遍下滑,主要是上市公司在年末普遍对资产进行了减值计提,减值准备占总资产的比重平均约为2%,减值整体对资产负债表影响有限,但对净利润影响明显。若剔除减值因素,上市公司实际净利或有12%左右的提升。

▍产量增长及费用率控制推动2019年Q1业绩同比增长7.48%,中报业绩增速有望保持稳定。2019年Q1样本公司净利润为246亿元,同比增长7.48%,大部分业绩增长的企业主要是受产量增长驱动,同时Q1期间费用率控制较好,也减缓了费用的增长。按照目前基本面预期,Q2季度煤价波动不大,预计上市公司业绩增速平稳,中报整体业绩增速可接近10%。

▍风险因素:宏观经济回暖不及预期;进口、环保、安监等政策放松。

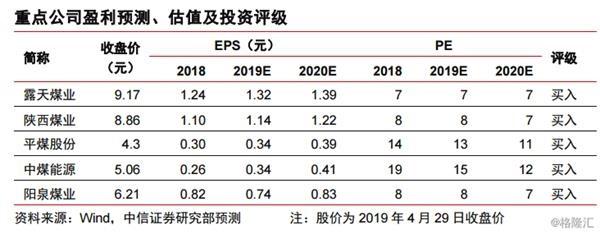

▍投资策略:一季报业绩好于预期,或进一步助力中期估值提升。板块一季报同比显著增长,好于年初市场预期,今年以来板块先后修正了行业供需预期、宏观预期以及业绩预期,再加上近期国企改革的催化,预期改善明确。而板块相对估值处于历史10%分位以下,有30%的公司估值仍处于“破净”状态。在后期市场情绪好转的阶段,预期共振还可带动板块反弹。我们推荐低P/E、低P/B、业绩增长相对确定的陕西煤业、露天煤业、平煤股份、中煤能源(A+H股)、阳泉煤业等。

(文章来源:格隆汇)